▣ 목차 ▣

고배당주로 알려져 있는 많이 알려져 있는 SCHD와 JEPI 장단점 비교를 통해 나에게는 어떤 고배당 ETF가 좋은지 알아보고자 합니다.

SCHD는 Schwab US Dividend Equity ETF로 찰스스왑에서 배당 성장주 포트폴리오 운용 전략으로 꾸준히 배당률을 높이는 것을 목적으로 하는 ETF입니다.(장기적인 관점에서 오랫동안 모아가는 매수 전략 필요)

JEPI는 JPMorgan Equity Premium Income ETF로 JP모간에서 커버드콜 운용 전략을 통해 고배당을 지급하는 ETF입니다.(당장 지출하여야 하는 고정비를 마련하기 위한 매수 전략으로 접근)

1억 투자했을 경우 월배당금은 얼마를 받는지와 주가 흐름은 어떤지 비교해보도록 하겠습니다.

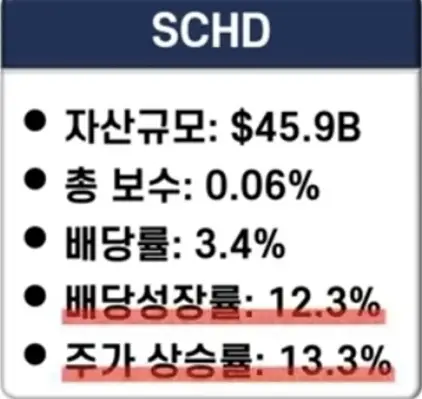

SCHD

- 자산규모 46B 달러, 총 보수 0.06%, 배당성장률 12%, 배당률 3%, 주가상승률 13%입니다.

ㅇ분기배당으로 배당률을 꾸준히 성장시키고 있는 자산에 투자하여, 장기적으로 배당 성장률을 높이는 전략을 사용하고 있습니다.

-1억 투자 시 받을 수 있는 배당금

ㅇ2012년부터 1억을 투자했을 경우,

2022년에는 한 분기에 최대 239만 원(월 76 만원 정도)을 분기 배당금을 지급하였습니다.

ㅇ장기적으로 배당금이 상승하는 효과와 주가 상승효과를 기대해 볼 수 있으며, 2023년에는 다소 주가 하락으로 매수 기회로 볼 수 있습니다.

JEPI

- 자산규모 19B 달러, 총보수는 0.35%, 배당률은 평균 10% 이고 주가 상승률은 기대하지 않는 것이 좋습니다.

- 하지만, 투자와 동시에 월배당 10%의 배당을 받을 수 있는 장점이 있습니다.

ㅇ주요 자산으로는 달러, 엑슨모빌, 코카콜라, 유나이티드헬스 등 우량 자산을 포트폴리오로 구성하고 있습니다.

-1억 투자 시 받을 수 있는 배당금

o 2020년 6월 상장 시 1억을 투자했을 때, 적게는 월 44만 원 많게는 106만 원 월배당금을 지급하였습니다.

ㅇ 커버트콜 트레이딩 전략(콜옵션 트레이딩)을 구사하며,

주가 상승 기간에는 배당금이 감소하고 주가 하락 기간에는 배당금이 상승합니다.

ㅇ1억을 투자했을 때 평단가별 월배당금입니다.

o 현재 JEP이 주가가 55달러 이므로, 1억 투자 시 약 70만 원 정도 월 배당금을 받을 수 있습니다.

o 1억 투자하고 매월 70만원 정도를 꾸준히 받는다면 큰 매력이라 할 수 있습니다.

비교 분석

- JEPI와 SCHD 배당률 비교

ㅇ SCHD 배당률이 JEPI와 같아지는 시점은 11년 차가 되어서야 같아지며, 그 이후에는 점차 증가하게 되어 20년 차가 되는 경우 30%로 배당률을 기대해 볼 수 있습니다.

- 그렇다면 SCHD가 정말 정답일까요?

▶ 상승장에서 SCHD 보다 S&P500 지수 ETF인 SPY(또는 VOO)가 전체 자산을 늘리는 데는 더 유리한 성향을 보여주고 있습니다.

▶ 여기에 QQQ 나스닥100을 추종하는 ETF를 추가하였을 경우 QQQ가 전체 자산을 늘리는 데는 가장 효과적입니다.

▶ 상승장에서 나스닥100을 추종하는 QQQ가 자산을 증가시키는 데는 더 유리합니다.

ㄴ 단, 하락장에서는 하락률이 더 크다는 단점도 있지요.

장단점 비교 후 투자의견

① 근로소득이 없거나, 줄어들 경우

당장 고정적인 생활비(임대료, 관리비, 기본식대, 교통비)가 필요하다면 JEPI에 투자.

② 근로소득이 있고 당장 필요한 생활비 충당이 가능한 경우

장기적으로 성장하는 분야에 투자하여 전체 자산 증식.

③ 자산 증식에 있어 멘탈이 강한 경우 나스닥100, 멘탈이 다소 약한 경우 S&P500, 그 외 주도 업종의 개별 주식.

④ 우리들도 언젠가는 ①과 같은 상황이 올텐데요.

근로소득이 있을 때 장기적으로 자산을 키워놓고, 은퇴 후에 고정비용은 JEPI(또는 연금저축, 퇴직연금)를 통해 충당하고

일부분은 자신의 성향과 환경에 맞는 포트폴리오로 재구성(SCHD, S&P500, 나스닥100, 주도 업종 개별주식 등)이 필요할 것으로 판단됩니다. 감사합니다.

이상 고배당주 JEPI와 SCHD 관련 포스팅입니다.

도움이 되다면 공감♥과 구독 부탁드리며, 항상 성공투자 하시길 기원합니다.

댓글