▣ 목차 ▣

2024년 2분기 실적발표에서 S&P500 기업 경기침체 언급 수준

경기 침체나 불황에 대한 시장의 우려가 커지고 있는 가운데, 평소보다 많은 S&P 500 기업이 2분기 실적 발표 컨퍼런스 콜에서 경기 침체에 대해 얼마나 언급했지를 알아보면, FactSet은 6월 15일부터 8월 15일까지 수익 컨퍼런스 콜을 진행한 모든 S&P 500 기업의 컨퍼런스 콜 기록에서 "경기 침체"라는 용어를 검색했습니다.

이 회사들 중 28개 회사가 2분기 실적 발표에서 "경기 침체"라는 용어를 인용했습니다.

이는 5년 평균 83개와 10년 평균 60개보다 훨씬 낮습니다. 이것은 2021년 4분기 이후 분기별 실적 발표에서 "경기 침체"를 인용한 S&P 500 회사 중 두 번째로 낮은 수치입니다.

2024년 2분기 실적발표 - 섹터(업종)별 경기침체 언급 횟수

✅ 2024년 2분기 수치는 2024년 1분기 수치에 비해 분기별로 약간 증가한 수치

▶ 2024년 2분기 수치는 2024년 1분기 수치에 비해 분기별로 약간 증가한 수치라는 점도 유의해야 합니다. 이는 2022년 2분기 이후 수익 발표에서 "경기 침체"를 언급한 S&P 500 기업의 수가 연속적으로 증가한 첫 사례입니다.

▶ 섹터 수준에서는 금융(7) 및 산업(7) 섹터가 2024년 2분기 실적 발표에서 "경기 침체"를 언급한 S&P 500 기업 수가 가장 많았습니다.

▶ 8월 2일 오전에 7월의 비농업 고용 및 실업률 수치를 발표한 이후로 월가에서는 "경기 침체"가 다왔다라고 크게 언급하였으나, 실제로 기업들의 2분기 어닝 콜에서는 일부 업종에만 국한된 것으로 보입니다.

▶ 6월 15일부터 8월 1일까지 343개 S&P 500 기업 중 17개(또는 5.0%)가 2분기 실적 발표에서 "경기 침체"라는 용어를 인용했습니다.

▶ 8월 2일부터 8월 15일까지 109개 S&P 500 기업 중 11개(또는 10.1%)가 2분기 실적 발표에서 "경기 침체"라는 용어를 인용했습니다.

▶ 그 중 가장 많이 "경기 침체"라는 용어를 언급한 섹터(업종)은 금융(Finacials), 산업재(Industrials) 7회로 가장 많습니다. 이유는 기준금리가 높으면 금융 업종의 경우 대출을 통한 마진 축소로 예상할 수 있으며, 산업재(건설, 인프라)의 경우 초기 자본이 많이 들기 때문에 대출로 이를 해결하는 데 이자가 높아 대출을 받는데 어려움이 있어서 입니다.

2024년 2분기 S&P 500 기업 2022년 4분기 이후 가장 큰 연간 매출 성장 보고

✅ S&P 500의 2024년 2분기 수익 성장률 10.8% 예상

▶ S&P 500의 2024년 2분기 혼합(실제 보고 실적과 아직 보고하지 않은 예상 실적을 합친) 수익 성장률은 10.8%입니다.

▶ 10.8%가 분기별 실제 성장률이라면, 이는 2021년 4분기(31.4%) 이후 지수에서 보고한 가장 큰 수익 성장률이 될 것입니다.

✅ S&P 500의 2024년 2분기 매출 성장률은 5.2% 예상

▶ S&P 500의 2024년 2분기 혼합(연간) 매출 성장률은 5.2%입니다. 이 성장률은 5년 평균 매출 성장률 6.7%보다 낮지만 10년 평균 매출 성장률 5.1%보다 높습니다.

▶ 분기별 실제 매출 성장률이 5.2%라면, 이는 2022년 4분기(5.4%) 이후 지수에서 보고한 가장 큰 매출 성장률이 될 것입니다. 또한 지수의 15분기 연속 매출 성장을 기록하게 될 것입니다.

▶ 2024년 2분기 부문 수준에서는 10개 부문이 전년 대비 매출 성장을 보고하고 있으며, 정보 기술, 에너지, 통신 서비스 부문이 선두를 달리고 있습니다. 반면, 자재 부문은 전년 대비 매출 감소를 보고한 유일한 부문입니다.

▶ 분석가들은 현재 S&P 500의 향후 5개 분기 동안 2024년 3분기부터 2025년 3분기까지 매출 성장에 대한 현재 추정치는 각각 4.9%, 5.4%, 5.8%, 5.8%, 6.2%입니다.

✅ S&P 500 섹터별 2024년 2분기 수익 성장률

▶ 2024년 2분기 섹터별 수익 성장률을 보면 기술(IT) 부문이 10.1%로 가장 높으며, 다음은 에너지 업종이 8%, 커뮤니케이션 서비스 업종이 7.5%를 차지하고 있습니다.

▶ 반면 소재 업종은 -1.8%로 감소하였으며, 산업재(Industrials) 업종은 거의 0%에 가깝습니다.

S&P 500 섹터(업종)별 주가 등락 - 최근 3개월

✅ 업종별 3개월 간 주가

▶ 최근 3개월 간 기술(IT)업종의 주가는 8.41% 상승

▶ 최근 3개월 간 소재, 에너지 업종의 주가는 각각 -4.16%, -2.19% 하락

✅ 주요 기업(매그니피센트7) 3개월 간 주가

▶ 최근 3개월 간 상승한 매그니피센트7 기업

엔비디아 32.03% 상승

애플 19.07% 상승

메타 11.45% 상승

테슬라 23.61% 상승

▶ 최근 3개월 간 하락한 매그니피센트7 기업

마이크로소프트 -0.60% 하락

구글 -6.09% 하락

아마존 -3.58% 하락

▶ 그 외 주목할 만한 기업

일라이릴리(비만치료제) 19.58% 상승

브로드컴 17.36% 상승

애브비(바이오) 17.98% 상승

RTX(우주항공 및 방산) 13.15% 상승

LMT(우주항공 및 방산) 20.50% 상승

투자 전략

✅ 매그니피센트7 기업 분할 매수

▶ 최근 3개월 간 하락한 매그니피센트7 기업 마이크로소프트, 구글, 아마존 분할 매수 기회

▶ 위의 3개 기업은 클라우드 시장을 대표하는 기업으로 AI클라우드 시장 선점을 위해 대규모 투자 중

▶ 또한, 엔비디아 등 반도체 기업 하락 구간에서 지속적인 분할 매수 전락 필요하며 반도체 관련 ETF(예:SMH)를 통한 분할 매수도 좋은 투자 전략

✅ 바이오, 우주항공 및 방산 기업 포트폴리오 일부 편입

▶ 일라이릴리 등 비만치료 관련 업종

▶ RTX, LMT 등 우주항공 및 방산 기업

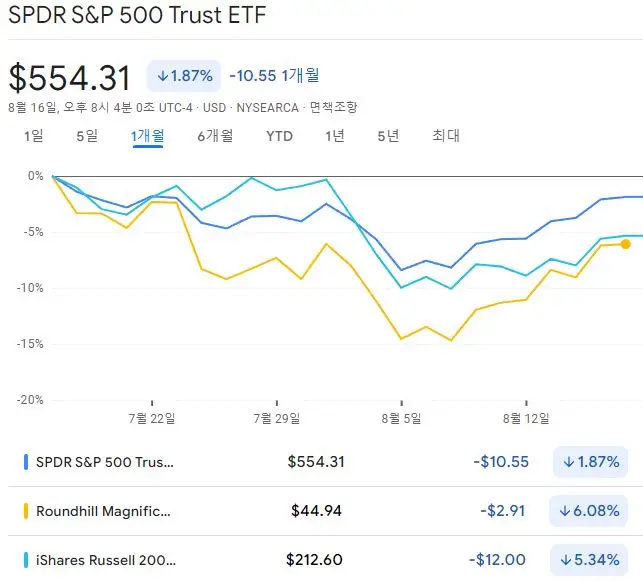

✅ S&P500(SPY), 매그니피센트7(MAGS), 러셀2000(IWM) ETF 최근 1개월 주가 변동 비교

▶ SPY : 최근 1개월간 -10%하락에서 반등하며, 1개월 전 수준으로 거의 회복 중

▶ MAGS : 최근 1개월간 -15%하락에서 반등하며, 1개월 전 수준 회복 5% 남은 상황

▶ IWM : 최근 1개월간 -10%하락에서 반등하며, 1개월 전 수준 회복 5% 남은 상황

✅ 단기적인 주가 예측 보고서 : 골드만삭스 트레이딩 데스크

▶2024.08.13 [월가보고서] 7월 고점 후 하락 맞춘 골드만삭스 트레이딩 데스크 주가 전망

7월 고점 후 하락 맞춘 골드만삭스 트레이딩 데스크 주가 전망

▣ 목차 ▣7월 고점 후 하락 맞춘 골드만삭스 트레이딩 데스크 주가 전망골드만삭스 트레이딩 데스크에서 시장 정보를 담당하는 스콧 럽너 매니징 디렉터는 7월 고점 후 하락할 것이라고 예측

lubi-happy.tistory.com

▶ 보고서 요약(세부 내용은 위의 포스팅 참조)

ㄴ 8월 마지막 약세장

ㄴ 9월 랠리 시작 예상

ㄴ 기업 자사주 매입도 시장을 떠받칠 것

ㄴ 9월 중순 이후 2주간 다시 미증시 악화

이상 2024년 2분기 실적발표에서 S&P500 기업 경기침체 언급 수준 관련 포스팅입니다. 도움이 되셨다면 공감♥ 부탁드리며, 항상 성공투자 하시길 기원합니다.

댓글